Einführung

Ist einmal der Entschluss für einen Unternehmensverkauf gefallen, sind bestimmte Kenntnisse über dessen Ablauf unbedingt notwendig. Schließlich stellt ein Unternehmen einen Vermögenswert dar, für dessen Verkauf besondere Regeln gelten. Dementsprechend erfordert eine transparente Veräußerung mit vollständiger Übertragung der Verbindlichkeiten eine ernsthafte Vorbereitung. Dazu gehört es, sich alle nötigen Information zum Ablauf im Vorfeld einzuholen. Tun Sie dies, können Sie in den einzelnen Phasen vermeiden, unter Zeitdruck Entscheidungen treffen zu müssen. Dies trifft selbst dann zu, wenn ein erfahrener M&A-Berater Sie bei der Durchführung jeglicher Transaktionsprozesse unterstützt.

In diesem Artikel gehen wir auf die einzelnen Schritte ein, die mit einem Unternehmensverkauf verbunden sind, erläutern die wichtigsten Fachtermini wie beispielsweise Due Diligence und Bieterverfahren, die für Sie als Verkäufer wichtig sind, und nennen die häufigsten Gründe, warum Unternehmer Ihr Geschäft veräußern. So erhalten Sie einen umfassenden Überblick von den Themen rund um dieses komplexe Unterfangen. Wir stellen den Verkaufsprozess in zeitlich aufeinanderfolgenden Phasen vor, die üblicherweise bei jedem Firmenverkauf vorkommen. Zum Schluss kennen Sie die wichtigsten Aufgaben, wissen, welche Faktoren eine wichtige Rolle bei Verkäufen spielen und auch, warum Sie eine M&A-Beratung unbedingt in Anspruch nehmen sollten.

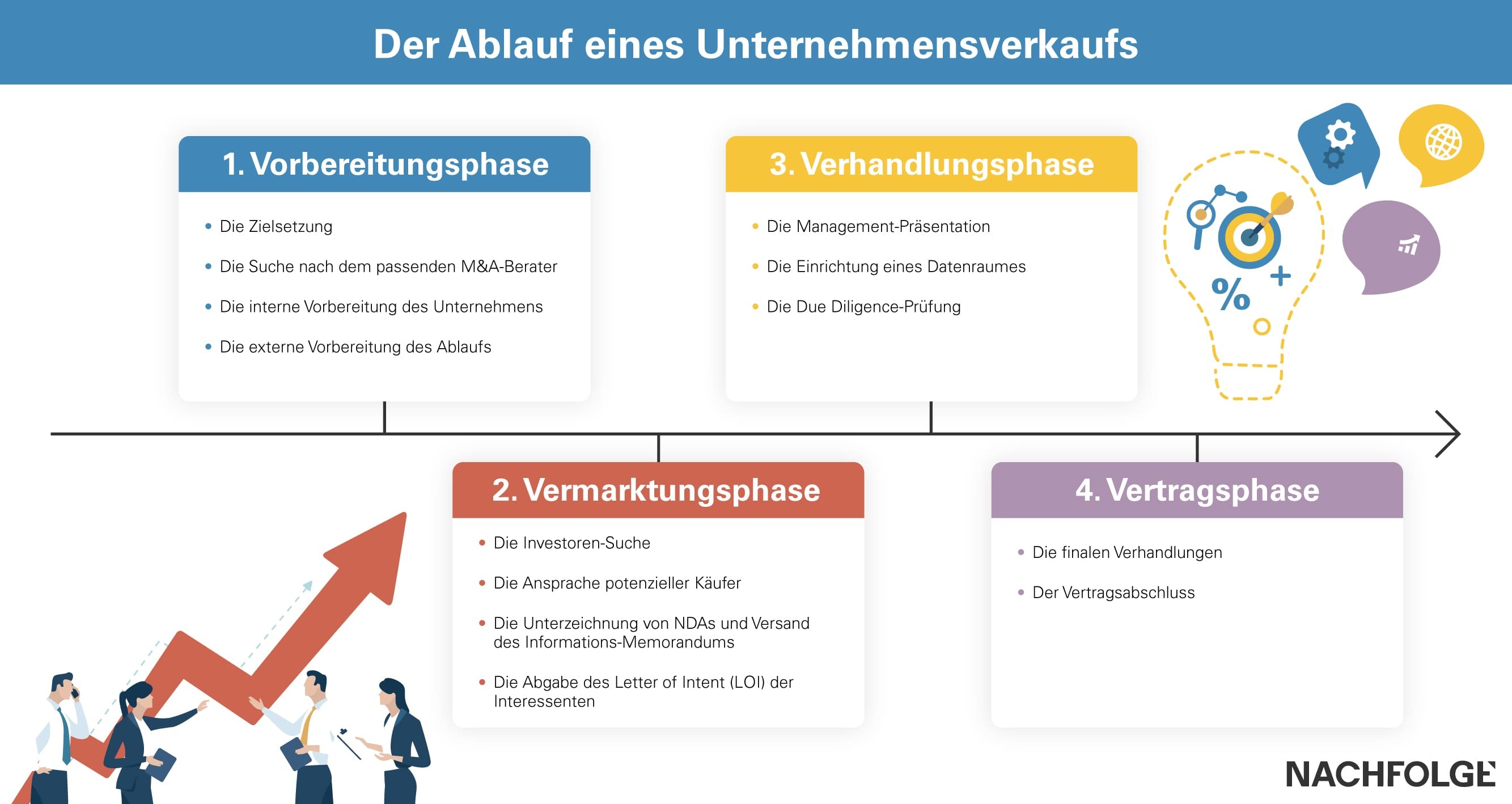

Der Unternehmensverkauf: Ablauf des Verkaufsprozesses in vier Phasen

Soll ein Firmenverkauf in die Wege geleitet werden, lohnt es sich, diesen in mehreren Schritten vorzubereiten. Der Verkaufsprozess eines mittelständischen Unternehmens gliedert sich demnach in der Regel in die folgenden vier Phasen:

- Vorbereitungsphase

- Vermarktungsphase

- Verhandlungsphase

- Vertragsphase

Möglicherweise lassen sich die einzelnen Phasen des Prozesses bei Ihnen nicht eindeutig abgrenzen. Weiterführende Informationen für diesen Fall finden Sie in der Kategorie Verkauf.

Der Ablauf lässt sich in weitere Unterpunkte gliedern, die sich je nach Unternehmen, Verkaufsart und Vorgehensweise voneinander unterscheiden können. Die vier angeführten Hauptpunkte sollten jedoch so oder so ähnlich bei jedem professionellen Unternehmensverkauf auftauchen. Wir stellen Ihnen auch eine Kurzübersicht der einzelnen Phasen zur Verfügung.

Lassen Sie Ihren Unternehmenswert ermitteln

Machen Sie den ersten Schritt zur Sicherung Ihres Lebenswerks.

Zur Unternehmensbewertung1. Die Vorbereitungsphase beim Unternehmensverkauf

Die Zielsetzung

Ganz gleich, ob Sie eine neue unternehmerische Herausforderung oder den Ruhestand anstreben: Es gibt viele gute Gründe für den Verkauf eines Unternehmens. Allerdings sollten Sie sich als Verkäufer über die angestrebten Ziele stets im Klaren sein. Dies ist einerseits wichtig, wenn es um den zukünftigen Bestand der aufgebauten Marke oder den eigenen Verbleib in einer gewünschten Position im Unternehmen geht. Andererseits wird anhand der gesetzten Ziele auch schon ab Beginn des Verkaufsprozesses die Verkaufsstrategie bestimmt.

Die Strategie während des Prozesses zu ändern, würde sich in vielerlei Hinsicht negativ auf den Erfolg des Verkaufs auswirken. Nutzen Sie in diesem Zusammenhang und zur allgemeinen, persönlichen Planung gerne unsere kostenlose Checkliste zu den Themen „Firmenverkauf" und „Unternehmensnachfolge". Mit den darin enthaltenen nützlichen Punkten verschaffen Sie sich einen ersten Überblick.

Die Suche nach dem passenden M&A-Berater

Der Unternehmensverkauf ist ein komplexer Prozess, der viel Know-how und Expertise erfordert. Deshalb ist es unsere klare Empfehlung, einen Berater mit viel Erfahrung für Unternehmensübernahmen hinzuzuziehen.

Sie fragen sich, welche Kriterien Sie bei der Suche nach einer guten M&A-Beratung beachten sollten? Je mehr Erfahrung Ihr Berater mit Transaktionen in der Branche hat, über je tiefere finanzwirtschaftliche Kenntnisse er verfügt und je größer sein Käufernetzwerk ist, umso besser. Schließlich ist es sein Job, für eine attraktive Darstellung Ihres Unternehmens zu sorgen und es erfolgreich am Markt zu platzieren. Eine Kosten-Nutzen-Abwägung ist hier durchaus sinnvoll.

Häufig ist die Überwindung zur Beauftragung einer externen Beratung anstelle des Hausjuristen oder Steuerberaters groß. Doch dieser Schritt lohnt sich zumeist in jeder Situation und das gleich aus mehreren Gründen:

- Die Vertraulichkeit ist durch den großen, persönlichen Abstand jederzeit gewahrt.

- Die Expertise ist häufig wesentlich fundierter.

- Vor allen Dingen ist die Anzahl an betreuten Transaktionen sehr viel höher. Das wirkt sich wiederum positiv auf die Abschlusswahrscheinlichkeit und den zu erzielenden Gewinn aus.

All diese Attribute finden Sie zum Beispiel bei den Nachfolge - und Transaktionsberatern von CARL. Schauen Sie gern auf der Webseite vorbei, um mehr zu erfahren.

Das erste Treffen zwischen Verkäufer und M&A-Berater

Ist ein geeigneter Berater gefunden, kann der Prozess im Rahmen eines sogenannten Kick-off-Meetings starten. Das Kickoff-Meeting ist, sofern zuvor keine Beratungsbewerbung stattgefunden hat, das erste Treffen zwischen Unternehmenseigentümer und Berater und somit der Auftakt des M&A-Prozesses.

Hier geht es einerseits um die Abstimmung über den Ablaufs, die Struktur und die Ziele des Unternehmensverkaufs. Andererseits haben Sie als Unternehmer die Möglichkeit, Ihre Firma und deren Produkte oder Dienstleistungen vorzustellen. Für Ihren M&A-Berater ist es essentiell, Ihre Organisation und deren Alleinstellungsmerkmale genau zu verstehen. Nach dem Kickoff-Meeting kann die weitere Vorbereitung in eine interne und eine externe Vorbereitung untergliedert werden.

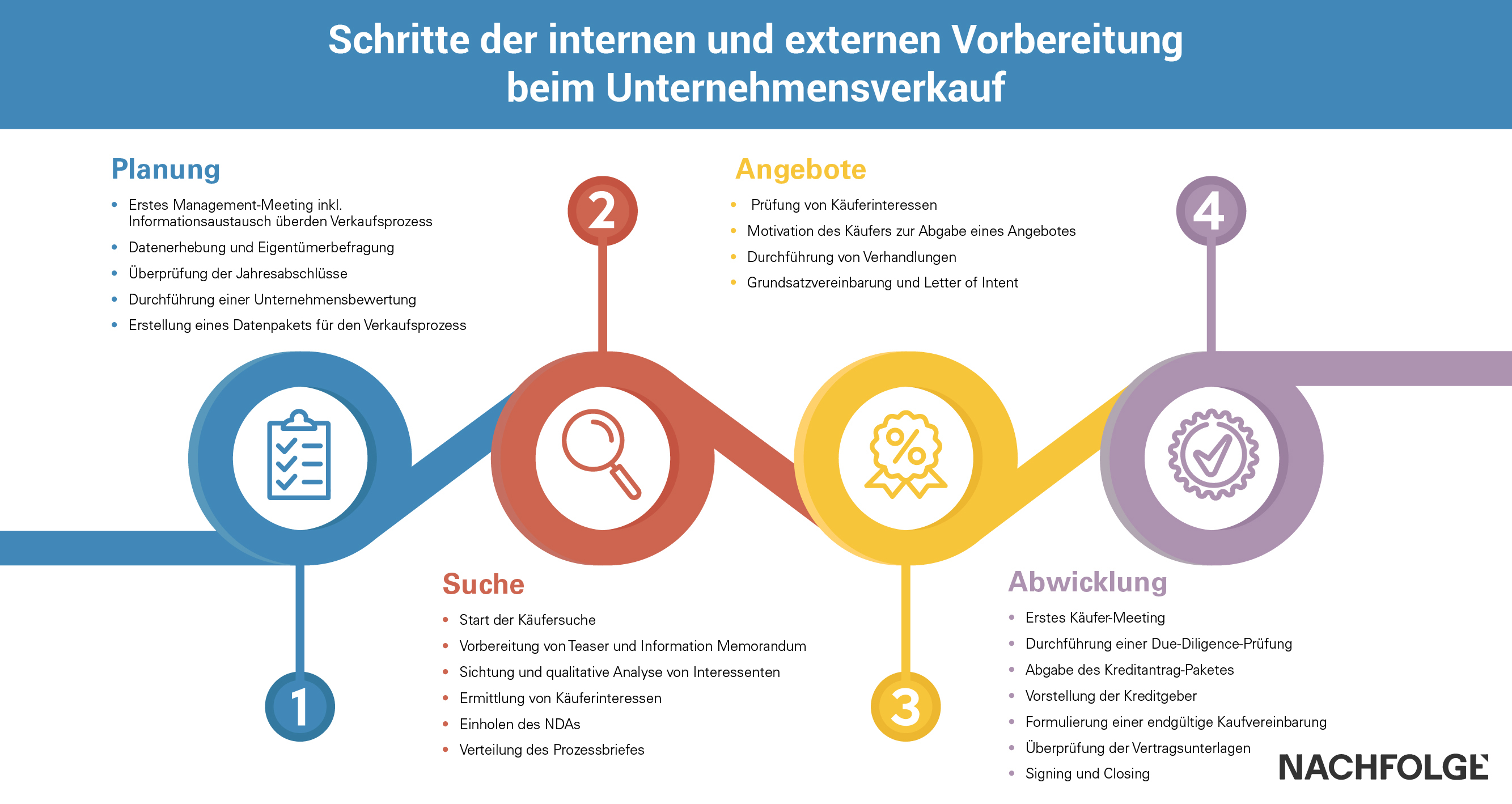

Die interne Vorbereitung im Verkaufsprozess eines Unternehmens

Als Erstes findet die Bestandsaufnahme und die Aufbereitung interner Unterlagen statt. Besonders wichtig ist hier auch eine strategische Ausgestaltung im Hinblick auf Stärken und Schwächen des Unternehmens, der sogenannten SWOT-Analyse.

Hier sollten Sie Ihre Organisation ganz genau unter die Lupe nehmen und unter anderem auf folgende Faktoren prüfen:

- Wie viele Kunden hat Ihr Unternehmen und wie sind diese qualitativ einzuordnen?

- Wie viele Mitarbeiter mit welchen Kompetenzen beschäftigen Sie?

- Wie steht die Firma im Benchmarking da?

- Mit welchen Lieferanten arbeiten Sie zusammen?

- Wie sieht der Markt- bzw. Branchentrend für die nächsten Jahre in Ihrer Nische aus?

Basierend auf den Antworten, die Sie auf diese Fragen geben, bekommen Sie bereits ein gutes Gefühl dafür, wo die Stärken und Schwächen mit Blick auf den Verkaufsprozess Ihrer Organisation liegen. Nur so können Sie noch vor dem Einleiten der Vermarktung für eine entsprechende Wertsteigerung sorgen. In diesem Zusammenhang sind das Discounted Cash Flow-Verfahren sowie das EBIT-Verfahren von Relevanz.

An dieser Stelle hilft ein Blick von außen oftmals sehr, um Alleinstellungsmerkmale herauszuarbeiten und damit attraktive Gründe für eine Investition zu formulieren. Außerdem werden die Vermögens-, Finanz- und Ertragslage der letzten drei Geschäftsjahre anhand der Jahresabschlüsse analysiert. Diese Analysen bilden die Grundlage für die Erstellung eines umfassenden Businessplans, der später auch als Grundlage für die Investmententscheidung des Käufers dient.

Darüber hinaus wird in dieser Phase die Unternehmensbewertung

durchgeführt. Mithilfe von verschiedenen Bewertungsmethoden kann der Wert gefunden werden, der als Basis für den Verkaufspreis des Unternehmens dient. Bei den Methoden der Unternehmensbewertung gilt: Viel hilft viel. Wenden Sie nicht nur eine, sondern gleich mehrere, verschiedene Methoden an, erhalten Sie eine Bandbreite von Werten, die summiert einen fundierten und realistischen Unternehmenswert ergeben.

Erfahren Sie in unserem Magazin, wie eine Unternehmensbewertung funktioniert und welche Einflussfaktoren dabei eine Rolle spielen.

Die externe Vorbereitung des Ablaufs

Der letzte Schritt der Vorbereitungsphase ist die externe Vorbereitung. Hier werden die Verkaufsunterlagen professionell aufbereitet und die Identifizierung von möglichen Kaufinteressenten beginnt. Die Verkaufsunterlagen umfassen den Teaser und das Information Memorandum.

Während der Teaser das Interesse am Unternehmen wecken soll, dient das Info Memo als Informationsgrundlage für die Entscheidung des Käufers, am Prozess teilzunehmen. Während der Teaser noch anonym ist, erfährt der Interessent im ausführlichen Memorandum, welches Unternehmen konkret zum Verkauf steht. Aber keine Sorge: Das Info Memo wird erst nach Unterzeichnung der NDAs herausgegeben.

Wie Sie sehen, beinhaltet bereits die erste Phase des Unternehmensverkaufs sehr viele Faktoren und Fragen, die es zu klären gilt. Je mehr dieser Fragen geklärt werden, umso gezielter ist die Auswahl potentieller Interessenten und umso effektiver verläuft dann in aller Regel auch die nächste Phase.

2. Die Vermarktungsphase als Bestandteil erfolgreicher Unternehmensverkäufe

Die Investoren-Suche

Neben der professionellen Aufbereitung der Verkaufsunterlagen beginnt parallel zu den letzten Schritten der Vorbereitungsphase die Suche nach Investoren. Hierfür werden eine Long List und eine Short List mit Kontaktdaten aller Interessenten erstellt. Auch wird hier häufig eine Übersicht der Gründe für oder gegen bestimmter Kaufinteressenten erstellt, was bei der Priorisierung hilft.

Die Ansprache potenzieller Käufer

Ist die Erstellung der Short List abgeschlossen, ist es an der Zeit, die Platzierung des Unternehmens am Markt zu beginnen. Das bedeutet, dass die Ansprache der Short List beginnt und die potentiellen Käufer kontaktiert werden.

Hierfür wird der Teaser, welcher während der Vorbereitungsphase erstellt wurde, an die Kandidaten der Short List versendet. Es kommt aber auch vor, dass die M&A-Berater gezielt potentielle Interessenten anrufen und das Unternehmen in aller Kürze vorstellen. Auf diese Weise wird es schnell klar, ob tatsächlich Interesse besteht.

Ab hier, wie natürlich während des gesamten Prozesses, ist Vertraulichkeit das oberste Gebot. Deshalb bekommen diejenigen, die nach Erhalt des Teasers ihr Interesse bekunden, erst nach Unterzeichnung der NDAs das Info Memo mit beiliegendem Prozessbrief.

Im Rahmen einer ersten Frage-und-Antwort-Phase (englisch: Q&A phase) haben potenzielle Käufer die Möglichkeit, alle offenen Fragen zu stellen. Danach können die Interessenten ihre ernste Kaufabsicht mit der Angabe einer Kaufpreisvorstellung in einem Letter of Intent bekunden.

Auf Beraterseite beginnt zu diesem Zeitpunkt bereits die Vorbereitung der Management-Präsentation (auch Käuferpräsentation genannt). Hierzu wird auf Basis des Info Memo eine umfassende Unternehmenspräsentation erstellt. Im Anschluss an die Auswertung des Letter of Intent werden ausgewählte Käufer zur Management-Präsentation eingeladen. Diese findet in Form einer Standortbesichtigung beim Verkäufer statt.

Der Übergang zwischen der Vorbereitungsphase und der Vermarktungsphase verläuft in der Praxis relativ nahtlos.

3. Die Verhandlungsphase im Verkaufsprozess einer Firma

Die Management-Präsentation

In der Verhandlungsphase findet die Prüfung des Unternehmens durch den Käufer statt. Gleichzeitig werden die erhaltenen Angebote der Kaufinteressenten mit Hilfe des M&A-Beraters ausgewertet. Besteht beidseitiges Interesse, so können sich beide Parteien bei einem Treffen auch persönlich kennenlernen. Dies geschieht im Rahmen der Management-Präsentation.

In der Management-Präsentation werden dem Kaufinteressenten zum einen alle nötigen Informationen zur Verfügung gestellt, die er für eine Beurteilung der Unternehmenssituation benötigt. Zum anderen stellt sich durch das persönliche Kennenlernen heraus, ob zwischen den Parteien generell Sympathie besteht und sie in ihren Vorstellungen der Weiterführung übereinstimmen.

Dies ist für eine erfolgreiche Übergabe und Unternehmensnachfolge natürlich ebenfalls extrem wichtig. Die Management-Präsentation findet in der Regel in Form einer Standort- und Betriebsbesichtigung beim Verkäufer statt.

Die Einrichtung eines Datenraumes beim Unternehmensverkauf

Ist das Interesse des Käufers und Verkäufers nach der Management-Präsentation weiterhin vorhanden, wird ein sogenannter virtueller oder elektronischer Datenraum eingerichtet.

Der elektronische Datenraum ist eine cloudbasierte, passwortgeschützte Internetplattform zur sicheren Verwaltung und Speicherung von vertraulichen Daten und Dokumenten. In ihm werden alle für einen Firmenkauf relevanten Unterlagen zur Verfügung gestellt.

Die Auswahl des richtigen Anbieters ist an dieser Stelle sehr wichtig, denn nur ein vertrauenswürdiger Dienstleister kann die Sicherheit und Vertraulichkeit der Daten jederzeit gewährleisten. Besonders sensible Daten werden gegebenenfalls nur anonymisiert zur Verfügung gestellt (z.B. der Kundenname o.ä.).

Die Due Diligence-Prüfung

Liegen dem Käufer alle Daten im Datenraum vor, nimmt dieser die sogenannte Due Diligence vor. Ziel ist es dabei, die Chancen und Risiken des Kaufs zu bewerten. Due Diligence kann demnach nach verschiedenen Formen, Anlässen und Zielsetzungen unterschieden werden.

Die Prüfung kann sich auf die grundlegenden Daten beschränken, aber sich auch über alle Bereiche von Finanzen über Steuern bis hin zu Marketing, Technologie und Human Resources erstrecken. Je ausführlicher die Analyse, desto kostspieliger ist sie.

In dieser dritten Phase des Firmenverkaufs entscheiden die Interessenten, ob das Unternehmen ihren Vorstellungen entspricht. Ist dies der Fall, geht der Unternehmensverkauf in die vierte und damit letzte Phase.

4. Die Vertragsphase – von den ersten Verhandlungen bis zur Unterzeichnung

Die Verhandlungen

Die heiße Phase im Verkaufsprozess einer Firma bildet sicher die finale Verhandlung mit den interessierten Käufern. Ist bis hierhin alles gut vorbereitet und die Interessen sind abgestimmt, rückt ein erfolgreicher Abschluss in greifbare Nähe.

Mit einem erfahrenen Berater für Unternehmensverkauf an der Seite, der im vorherigen Schritt die Due Diligence begleitet hat, geht es nun in die Verhandlungen. Oberstes Ziel ist es hier natürlich, das bestmögliche Ergebnis, d.h. den höchstmöglichen Verkaufspreis zu erzielen. Wie hoch dieser im Fall Ihres Unternehmens ist, lässt sich aus der durchgeführten Unternehmensbewertung ableiten.

Denn nach der Due Diligence geben die potenziellen Käufer ihr verbindliches Angebot ab. Wenn dann gleich mehrere Kaufinteressenten da sind, treten sie gegeneinander in einem Bieterwettbewerb oder Bieterverfahren an. Hierbei lassen sich bestimmte Vertragsbedingungen und auch der Preis noch besser mit Hilfe eines M&A-Beraters verhandeln. Dieser unterstützt und koordiniert zudem die finalen Vertragsverhandlungen.

Der Vertragsabschluss – die Krönung der Transaktion

Die letzten Punkte, die es hier zu klären gilt, sind die Ausgestaltung der Transaktionsstruktur und die Sicherstellung der Transaktionsfinanzierung. Sind diese Punkte geklärt und sind beide Seiten mit den Ergebnissen der Verhandlungen zufrieden, wird ein Notartermin vereinbart.

Im Notartermin geht es um die Beurkundung der Transaktion und dem damit einhergehenden Signing, also dem Unterzeichnen des Vertrages. Tatsächlich gibt es jedoch in manchen Fällen eine letzte Phase zwischen Signing und Closing, also dem tatsächlichen Abschluss des Verkaufs:

Hier warten die Parteien zum Beispiel auf die Fertigstellung von Jahresabschlüssen oder weiteren Dokumenten. Auf Käuferseite wird zu diesem Zeitpunkt außerdem bereits die Integrationsstrategie geplant. Diese Zeit bietet sich den Unternehmern an, um Veröffentlichungen, wie zum Beispiel Pressemitteilungen, vorzubereiten.

Im finalen Schritt findet dann das Closing mit Zahlung des ausgehandelten Kaufpreises und der Übertragung der Anteile statt. Hier angekommen, ist der Verkauf erfolgreich abgeschlossen und kann gebührend gefeiert werden. Für den Käufer beginnt nun die Herausforderung, die Unternehmen zu integrieren. Der Verkäufer kann sich indessen den zu Beginn gesteckten Zielen widmen und den neuen Lebensabschnitt einleiten.

Die abschließende Vertragsphase ist also vor allem von Verhandlungen und Verträgen geprägt. Diese letzte Phase im Ablauf des Firmenverkaufs stellt jedoch nicht nur den Abschluss des konkreten Verkaufsprozesses dar.

Mit dieser Phase haben Sie viel mehr als nur einen Firmenverkauf geschafft: Sie haben Ihr Unternehmen erfolgreich in die nächste Generation übergeben und durch eine geeignete Unternehmensnachfolge Ihr Lebenswerk für die Zukunft gesichert.

Warum ist es wichtig, den Ablauf eines Unternehmensverkaufs zu kennen?

Ob es sich um einen Verkauf, eine Übernahme, einen Exit oder eine andere Art von M&A-Transaktion handelt, diese Abläufe sind komplexe und kritische Herausforderungen im Leben eines Unternehmens. Dabei geht es bei jedem Unternehmensverkauf darum, den Unternehmenswert zu maximieren und die Firma zum bestmöglichen Preis zu verkaufen.

Nur dann, wenn Sie über ausreichend Kenntnisse über den Transaktionsprozess, die einzelnen nationalen oder internationalen Investoren und Käufer sowie die Kriterien einer Firmenbewertung verfügen, können Sie fundierte Entscheidungen treffen und Ihren Firmenverkauf zum Erfolg bringen.

Welche Fachbegriffe sind beim Unternehmensverkauf relevant?

Beim Unternehmensverkauf stehen Sie einem komplexen Konstrukt aus Abläufen und Fachbegriffen gegenüber. Dabei ist eine eindeutige Bezeichnung einzelner Prozessschritte und Materialien für die im Verkaufsprozess involvierten Akteure elementar, um eine unmissverständliche und einwandfreie Kommunikation auf allen Seiten zu gewährleisten. Und eine Seite davon sind Sie. Um die nachfolgenden Erläuterungen nachvollziehen zu können, sollten Sie auf diesem sprachlichen Neuland folgende Fachtermini und deren Bedeutung kennen.

Die wichtigsten Begriffe im Unternehmen-Verkaufsprozess

- M&A: M&A steht für Mergers and Acquisition und umfasst alle Prozessschritte bei einem Unternehmenskauf und -verkauf.

- Long List: Die Long List ist bei einem geplanten Unternehmensverkauf eine Liste von potenziellen Kaufinteressenten, die anhand eines zuvor definierten Kriterienkatalogs erstellt wird. Das heißt, dass zunächst alle potenziellen Käufer, die diese Kriterien erfüllen, auf die Long List aufgenommen werden.

- Short List: Die Short List bildet die Liste der am Unternehmenskauf interessierten Personen und Organisationen, die beim Verkaufsprozess aktiv angesprochen werden. Diese wird in enger Zusammenarbeit mit dem Unternehmer im zweiten Schritt aus der Long List durch ein priorisierendes Kürzen abgeleitet.

- Information Memorandum: Das Information Memorandum, auch Info Memo genannt, ist eine umfangreiche Unternehmenspräsentation, die in aller Regel mehrere Seiten lang ist. Es enthält in strukturierter Form umfassende Informationen für eine erste Unternehmensbewertung.

- Teaser: Der Teaser ist ein – meist nur eine Seite umfassendes – anonymisiertes Verkaufsexposé, welches das Interesse von Investoren und Käufern am Unternehmen wecken soll.

- Prozessbrief: Der Prozessbrief begleitet das vertrauliche Info Memo, welches an potenzielle Bieter im M&A-Prozess verteilt wird. Es umfasst den detaillierten Ablauf des Verkaufsprozesses, Kontaktinformationen, sowie die Bedingungen, welche Teil des Angebotspakets sein sollten.

- Letter of Intent: Der Letter of Intent (LoI) – auch Memorandum of Understanding (MoU) genannt – stellt eine nicht verbindliche, schriftliche Absichtserklärung durch potentielle Unternehmenskäufer dar. Damit dokumentiert der LOI die Ernsthaftigkeit der Kaufabsicht und dient als Grundlage für spätere Kaufpreisverhandlungen.

- NDA: Beim NDA handelt es sich um die Vertraulichkeits- bzw. Geheimhaltungsvereinbarung (englisch: non-disclosure agreement). Es ist die Einwilligung, Stillschweigen über Verhandlungen, Verhandlungsergebnisse oder vertrauliche Unterlagen zu bewahren. Sie gilt für alle künftigen Vertragsparteien, Mitarbeiter, Subunternehmer und Berater beider beteiligten Unternehmen.

- Due Diligence Prüfung: Due Diligence bezeichnet die Prüfung aller relevanten unternehmerischen Unterlagen (z.B. Arbeitsverträge, Kundenverträge, Vereinbarungen usw.) beim Unternehmensverkauf.

- Datenraum: Der Datenraum ist ein virtueller Raum zum Teilen aller verkaufsrelevanten Dokumente zwischen Verkäufer und Käufer.

- Asset Deal und Share Deal: Diese Begriffe bezeichnen das Deal-Design, das beim Unternehmensverkauf angewandt wird.

- Bieterverfahren/Bieterwettbewerb: Geben mehrere Kaufinteressenten ein Angebot ab, müssen sie sich in einem Bieterverfahren oder Bieterwettbewerb gegeneinander messen lassen.

- Enterprise Value: der Unternehmenswert (nicht zu verwechseln mit dem Kaufpreis).

- Discounted Cash Flow-Verfahren: Das Discounted Cash Flow-Verfahren, kurz DCF, ist ein spezielles Verfahren zur Berechnung des Unternehmenswertes.

- Debt- und Cash-Free: Diese Fachtermini werden bei der Kaufpreisfindung im Ablauf eines Firmenverkaufs verwendet und bezeichnen den finanziellen Stand, mit dem das Unternehmen zum ausgehandelten Kaufpreis übertragen wird.

- Earn-Out: Eine Teilzahlung vom Verkaufspreis beim Firmenverkauf.

- Signing und Closing: Die Vertragsunterzeichnung und der rechtsgültige Übergang des Unternehmens zum Käufer, kurz: der Abschluss des Unternehmensverkaufs

Es kann natürlich vorkommen, dass Ihnen im Verkaufsprozess ein Begriff begegnet, der hier nicht aufgeführt ist. Schließlich verbergen sich hinter jedem der obigen Termini multidimensionale Prozesse in der Praxis. Schauen Sie in dem Fall auch gern in unserem Glossar nach.

Was sind die häufigsten Gründe für einen Firmenverkauf?

Neben der Frage, wie ein Unternehmensverkauf funktioniert, bilden die Gründe für die Veräußerung ebenso ein spannendes Themengebiet. Der Verkauf eines Unternehmens kann aus einer Vielzahl von Gründen erfolgen. Die nachfolgenden sind die häufigsten:

- Wenn Sie als Eigentümer aussteigen wollen, weil Sie alle Ihre Pläne verwirklicht haben und neue Herausforderungen suchen.

- Sie wollen sich zur Ruhe setzen und die Unternehmensnachfolge ist in der Familie nicht gewährleistet.

- Wenn ein größerer Akteur einen Markt, eine Technologie oder Ressourcen übernehmen und dazu Ihr Unternehmen erwerben will.

- Oder Sie wollen den Staffelstab aus einem anderen Grund an jemand anderen weitergeben, anstatt das Unternehmen zu liquidieren.

Möchten Sie mehr zu diesen Themen erfahren, empfehlen wir Ihnen unseren entsprechenden Artikel mit dem Titel „Warum jetzt der richtige Zeitpunkt ist, Ihr Unternehmen zu verkaufen".

Zusammenfassung – wie funktioniert ein Unternehmensverkauf?

Nun haben Sie einen guten Überblick von den vier Phasen im Firmen-Verkaufsprozess und kennen die wichtigsten Unterschiede sowie die Abläufe des Prozesses. Gleichzeitig sind Ihnen jetzt auch essentielle Fachtermini zum Thema Unternehmensverkauf ein Begriff.

Ein fachkundiger M&A-Berater mit entsprechender Erfahrung aus der Praxis, der mit den oben aufgeführten Themen besonders gut vertraut ist, kann Ihnen den Prozess um einiges erleichtern und erfolgreicher gestalten. Er kennt nicht nur den Markt in- und auswendig, sondern weiß auch, welche Regelung wann gilt und kann auch positiv auf die Dauer des Verkaufsprozesses Einfluss nehmen.

Unternehmensverkauf: Ablauf im Regelfall

- Alle Aspekte des Vorhabens evaluieren, alle Optionen abwägen und den Zeitplan im Voraus definieren

- Informationen rund um die Themen „Unternehmensbewertungen", „Unternehmensverkäufe", „Unternehmensprüfung" usw. einholen und den einen oder anderen Erfahrungsbericht lesen

- Eine feste Entscheidung zum Firmenverkauf treffen und diese offiziell beschließen

- Eine M&A-Beratung suchen, die den Ablauf begleitet. Due Diligence-Prüfung, Unternehmensbewertung usw. vorbereiten

- Ein inhaltliches Angebotsdokument erstellen (zunächst ohne Preis)

- Eine Verkaufsberatungsfirma beauftragen, die auch in die Vorbereitung einbezogen werden kann

- Akquisitions-Verhandlungen durchführen

- Vertragsbedingungen präzise formulieren, einschließlich (Zahlungs-)Garantien, Ausarbeitung und Genehmigung von Verträgen

- Den Vertrag zum Unternehmensverkauf abschließen und unterzeichnen

- Das Unternehmen offiziell übergeben

+1 Die Zufriedenheit über eine erfolgreiche Transaktion.

M&A-Berater und Experten für Unternehmensnachfolge gesucht?

Sie denken darüber nach Ihr Unternehmen zu verkaufen und suchen eine geeignete Nachfolge, die unter anderem folgende Kriterien erfüllt?

- Führungserfahrung in Managementpositionen oder höher

- Ganzheitliches unternehmerisches Verständnis

- Ausreichendes Fachwissen und Praxis-Know-how

- Sichere Finanzierungs- und Investoren-Basis

- u.v.m.

Zögern Sie nicht und kontaktieren Sie einen unserer erfahrenen Nachfolge- und Transaktionsberater oder nehmen Sie schon einmal eine Online- Unternehmensbewertung vor. Stellen Sie den erfolgreichen Ablauf Ihres Firmenverkaufs durch die optimale Auswahl Ihres Beraters sicher!